• El stock final de trigo para noviembre 2023 se proyecta en 4 millones de toneladas, el nivel más alto desde la campaña 2014/15.

Como ya es sabido, la histórica sequía que afectó la campaña actual generó un impacto en la producción de los cultivos reduciendo la cosecha en porcentajes sin precedentes. En el caso del trigo, la caída de la producción se estima en 43% con respecto al ciclo anterior y alcanzaría 11,5 Mt durante la campaña en curso.

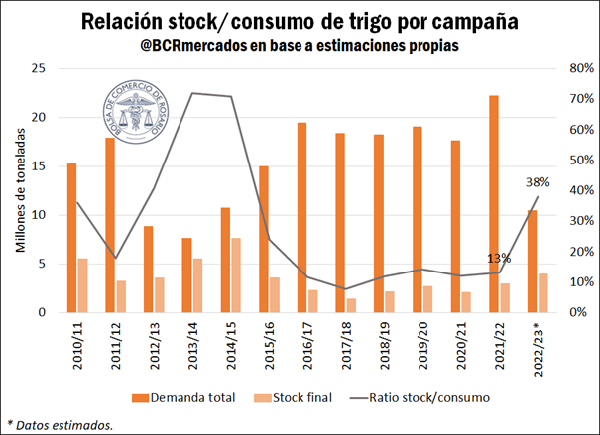

No obstante, a pesar de la menor cosecha del cereal, tanto los stocks en valores absolutos como los stocks con relación al consumo se muestran en su nivel más alto desde la campaña 2014/15. Los stocks para la campaña actual, según estimaciones propias, ascenderían a 4,0 Mt, un incremento del 36% con respecto al ciclo anterior. Mientras tanto, la relación stock/consumo se encontraría en 38%, un marcado ascenso con respecto al ratio del 13% de la campaña previa.

El aumento de los inventarios de trigo, a pesar de la fuerte caída en la producción, se explica por el brusco descenso en la demanda de exportación.

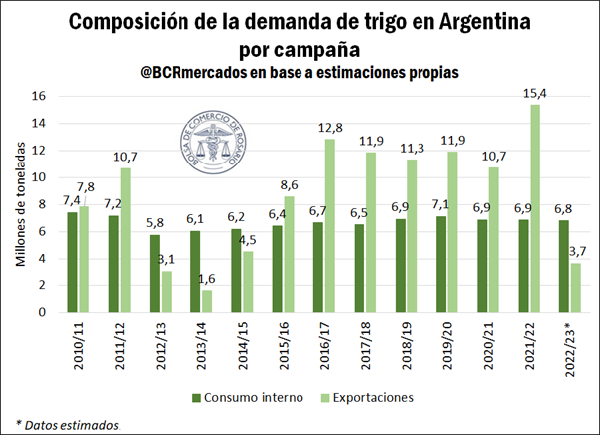

Como se puede advertir en el siguiente gráfico, el consumo interno se mantuvo relativamente estable entre campañas. De hecho, la demanda de trigo para molienda, el segmento de mayor peso dentro de la demanda interna, alcanzó el segundo volumen más alto de la década. De esta manera, la caída en la demanda total de trigo se sustenta en el fuerte retroceso en las exportaciones, las cuales en la campaña 2021/22 ascendieron a 15,4 Mt, marcando un récord histórico, mientras que en la campaña 2022/23 se ubicarían en 3,7 Mt, un descenso interanual del 76%.

Esta relación stock/consumo resulta un indicador clave para el mercado. El mismo muestra el stock que quedó de la campaña en relación con la demanda de esa misma campaña; es decir, nos indica qué porcentaje de la demanda de la próxima campaña se podría cubrir simplemente con el stock si esa demanda se mantuviera constante. Más allá de que se espera que para la próxima campaña la demanda se recomponga, principalmente por una recuperación en el volumen de exportaciones, la alta relación stock/consumo podría tener un impacto sobre los precios, presionando los mismos debido a la mayor oferta del cereal.

• Las lluvias pronosticadas para la primera semana de septiembre traerían alivio a la producción de trigo de la campaña 2023/24.

En cuanto a la próxima campaña de trigo que comienza a partir de diciembre de este año, un último informe de GEA-BCR afirma que a Argentina le cuesta dejar atrás la sequía que impactó sobre la última cosecha ya que la falta de lluvias sigue siendo un factor de preocupación en el sector productivo. Como consecuencia, se observa una estrepitosa caída en la condición del cultivo durante el último mes y se estima que el 20% se encuentra en condiciones regulares.

En este contexto, el informe destaca que se esperan lluvias durante la primera semana de septiembre para la región pampeana, lo cual resulta esencial si se desea evitar la caída en el potencial del rinde de trigo para la campaña próxima. Según los pronósticos, se acumularían durante la semana entre 10 y 35 mm de lluvia, o incluso más, siendo la zona este la más beneficiada (Buenos Aires, Santa Fe y Entre Ríos). En cuanto al oeste, la lluvia llegaría a parte de La Pampa y al Sureste de Córdoba, aunque en menor cantidad.

Por otra parte, se destaca en el informe que a la falta de agua se le suma un aumento en los costos para el sector productivo, que se han disparado en los últimos dos meses. En este sentido resulta importante mencionar que, hacia finales de julio, a través del Decreto 377/2023, se estableció que los insumos agropecuarios importados comenzarían a pagar el impuesto Para una Argentina Inclusiva y Solidaria (PAIS) con una alícuota del 7,5%, elevando los costos a los que se enfrentan los productores, principalmente por el aumento en el precio de los fertilizantes. En este marco, y con el objetivo de paliar la situación, el domingo pasado el Ministro de Economía Sergio Massa anunció una serie de medidas, que aún no se han plasmado de manera oficial en normativas Entre las medidas se encontraría un nuevo programa de siembra de trigo y maíz con entrega de hasta 5 toneladas de fertilizantes para productores en emergencia agropecuaria a partir de un convenio con YPF Agro, aunque según consta en la comunicación oficial, alcanzaría a aquellos productores que hayan sembrado hasta 150 hectáreas en la campaña 2022/23 y que hayan estado, o estén, en condiciones de Emergencia Agropecuaria. De todos modos, aún se aguarda la publicación en el Boletín Oficial.

• El precio del trigo en Chicago se mostró mayormente a la baja durante la última semana, presionado por la débil demanda de exportaciones del cereal estadounidense.

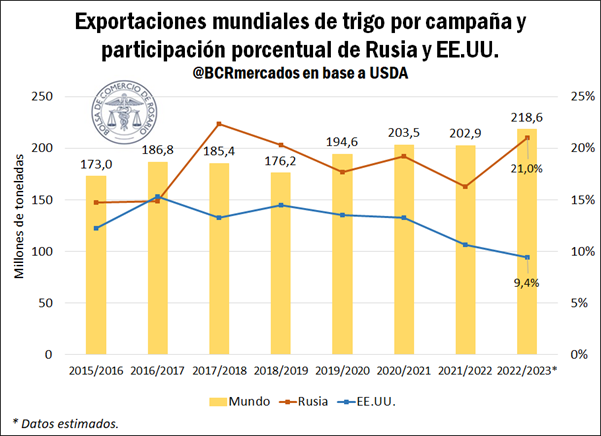

En relación con el mercado internacional, los futuros de trigo del Mercado de Chicago mostraron una tendencia a la baja durante la última semana, principalmente por el impacto de una menor demanda de exportaciones del cereal estadounidense. En la última inspección semanal de exportación de granos que lleva a cabo el Departamento de Agricultura de Estados Unidos (USDA, por sus siglas en inglés), se conoció que las exportaciones de trigo de Estados Unidos de la semana terminada el 24 de agosto alcanzaron a 390.364 toneladas, descendiendo un 38,2% interanual. De hecho, según estimaciones del USDA, las exportaciones de trigo de Estados Unidos totalizarían 20,6 Mt para la campaña en curso, representando un 9,4% de las exportaciones mundiales totales, frente a un promedio de participación del 13,1% en los últimos 5 años.

Parte de la caída de las exportaciones estadounidenses se sustenta en la mayor competitividad del trigo de Rusia que ha provocado un incremento en las exportaciones del cereal de dicho país, y ha captado una mayor participación en las exportaciones mundiales. Según estimaciones del USDA, las exportaciones de trigo ruso ascenderían a un volumen récord de 46,0 Mt durante la campaña 2022/23, representando un 21% de las exportaciones mundiales totales. Más aún, para la campaña 2023/24, se pronostica un nuevo récord con despachos rusos por 48,0 Mt.

Esta mayor participación en las exportaciones se explica por la abundante cosecha de trigo ruso que le permitió al país comercializar el cereal a precios competitivos en relación con los demás países exportadores. En este sentido, los precios FOB de trigo de Rusia se muestran muy inferiores a los precios de los demás exportadores, encontrándose en U$S 245 por tonelada, frente al precio FOB de trigo proveniente de Estados Unidos de U$S 308 por tonelada.

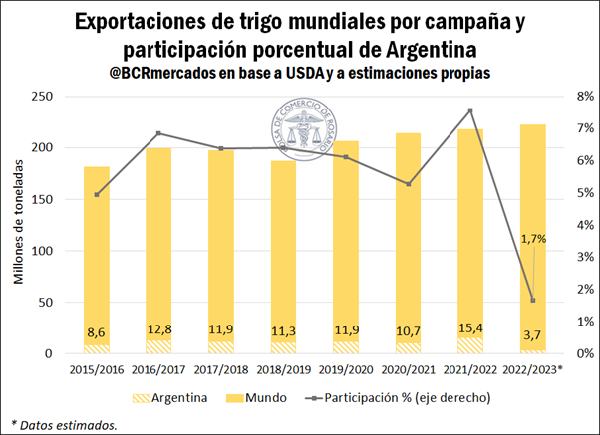

Por último, en cuanto a la contribución de las exportaciones argentinas de trigo en las exportaciones mundiales, y en relación con lo analizado previamente, el siguiente gráfico muestra un brusco descenso de la participación de las mismas en el total mundial durante la campaña actual.

Se observa que las exportaciones argentinas alcanzarían el 1,7% del total de exportaciones mundiales en la campaña 2022/23. Si bien este porcentaje resulta sumamente bajo, si se tiene en cuenta que en el promedio de los últimos 5 años Argentina había obtenido una participación de alrededor del 6,4%, es totalmente comprensible en virtud de los resultados productivos que dejó la sequía.

Primicias Rurales

Fuente: BCR