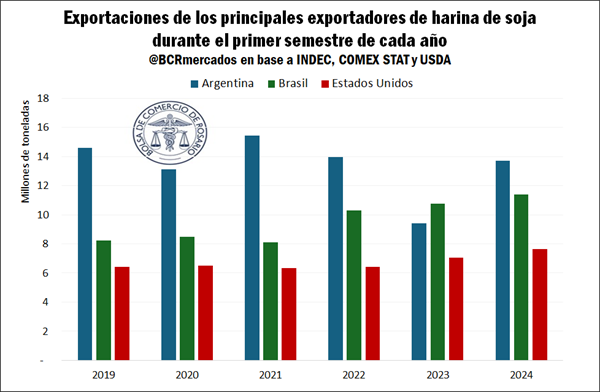

A nivel internacional, las exportaciones de harina de soja han sido tradicionalmente lideradas por Argentina, Brasil y Estados Unidos. Desde la campaña 1997/98, Argentina se mantuvo como el principal exportador global de este producto. Sin embargo, durante la campaña 2022/23, el país sufrió la peor sequía de los últimos 60 años, lo que afectó gravemente su capacidad de producción y molienda. Frente a este escenario, Brasil superó a Argentina como principal exportador de harina de soja por primera vez en 25 años.

Los datos del primer semestre de 2024 revelan una notable recuperación en el volumen exportado de harina de soja argentina. Argentina ha logrado incrementar sus exportaciones en un 46% respecto al primer semestre 2023, en virtud de haber retornado a su nivel normal de producción. Sin embargo, a pesar del crecimiento interanual, al evaluar el desempeño sobre el mediano plazo, la dinámica productiva local se ve sobrepasada por sus más cercanos competidores.

Es importante señalar que este crecimiento moderado está influenciado por una capacidad ociosa que se ha mantenido cerca del 42% durante las últimas tres campañas de producción normal. A pesar de contar con infraestructura para aumentar la molienda de soja, no se ha observado un aumento significativo en la producción sojera en los últimos años.

En comparación con Brasil y Estados Unidos, Argentina cuenta con una menor cantidad de plantas procesadoras, pero estas son más grandes y eficientes por lo que la capacidad teórica de procesamiento anual total es comparable a la del país vecino y no muy lejana a la de los norteamericanos. A la vez, en Argentina a diferencia de otros países competidores la localización de la industria está geográficamente concentrada, en este caso alrededor de la ciudad de Rosario donde se localiza prácticamente el 80% de la capacidad de crushing nacional.

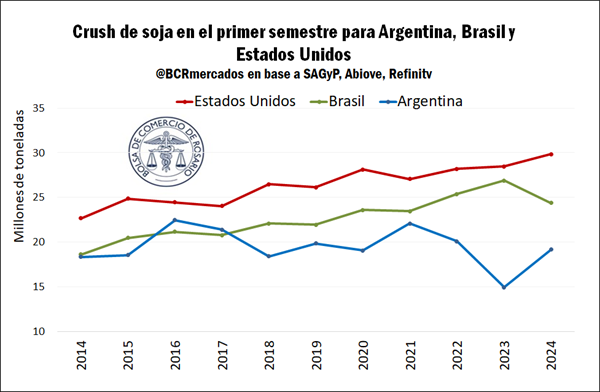

En los últimos 10 años se observa que aproximadamente la mitad del crushing anual se realiza durante el primer semestre del año en Argentina, Brasil y Estados Unidos. Estos dos últimos exhiben una tendencia de crecimiento sostenido y relativamente estable a lo largo del período analizado. En contraste, Argentina presenta mayor variabilidad a lo largo de la última década.

Durante el primer semestre de 2024, Brasil experimentó una disminución en el crushing de soja, un fenómeno que se desvía de la tendencia creciente de los años previos. Esta caída puede atribuirse a una combinación de factores coyunturales que han afectado al sector. Por un lado, la industria ha enfrentado márgenes menos favorables, principalmente debido a un incremento en costos operativos. Este aumento en costos es resultado de las nuevas modificaciones impositivas implementadas a principio de año, las cuales han presionado los márgenes de rentabilidad de las plantas procesadoras. Sumado a esto, el sector ha tenido que lidiar con los efectos de la histórica inundación que afectó al estado de Rio Grande do Sul, una región clave en la producción de soja. Hechos que forman una excepción más que la regla, siendo que las expectativas del mercado son favorables desde aquí a fines de año.

En términos generales, Estados Unidos y Brasil superan significativamente a Argentina en términos de volumen total de crushing de soja. Sin embargo, esta diferencia no se traduce directamente en una mayor presencia en el mercado internacional de exportación. La razón principal radica en los patrones de consumo interno de cada país, ya que tanto Estados Unidos como Brasil destinan una proporción sustancial de su producción al mercado doméstico. Sin embargo, año a año, la participación sobre el mercado internacional de ambos a tendido a incrementarse al compás de un mercado comprador que se ha fortalecido.

En este sentido, teniendo en cuenta las estimaciones comerciales para esta campaña 2023/24, en un período de catorce años, las importaciones mundiales de harina de soja habrían aumentado un 25%, al tiempo que las exportaciones desde Estados Unidos y Brasil se habrían incrementado sostenidamente a un ritmo promedio anual del 4% y 3,2% respectivamente durante el mismo período de tiempo.

En las antípodas de sus pares americanos y marcado por la alta volatilidad, durante los últimos catorce años nuestro país ha decrecido su ritmo promedio anual de envíos al exterior de harina de soja en -0,9%. Aunque la Argentina hoy mantenga la posición de principal referente sobre el comercio internacional de harina de soja, ya no lo hace de forma indiscutida y ha sabido perder terreno sobre un mercado que no ha parado de crecer.

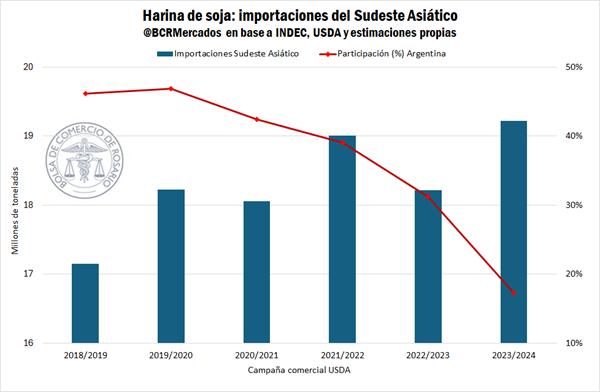

Graficando aún más la situación, en un contexto de oportunidades perdidas, según las estimaciones actuales, la región del Sudeste Asiático pasaría de importar 11 Mt de harina de soja durante el ciclo comercial 2010/2011 a 19 Mt en la 2023/24. Región que además de haber mostrado un destacado dinamismo a lo largo de más de una década, se perfila como una de las más prometedoras de aquí al futuro en cuanto al mercado por harinas se refiere, pudiendo llegar a explicar un tercio de las importaciones globales de harina de soja hacia el año 2028 (Lee & Hansen, 2019).

En este contexto, hace cinco años, argentina explicaba casi la mitad del total de importaciones de harina de soja de la región asiática, sin embargo, desde la campaña 2020/21 su participación sobre el mercado oriental no ha parado de caer, intensificando esta tendencia la fuerte sequía del último año. Así, mientras las importaciones de la región crecieron 12%, la participación argentina en aquel mercado cayó a mínimos históricos.

Bibliografía: Lee, T., & Hansen, J. (1 de Abril de 2019). Southeast Asia’s Growing Meat Demand and Its Implications for Feedstuffs Imports. Obtenido de Amber Waves: https://www.ers.usda.gov/amber-waves/2019/april/southeast-asia-s-growing-meat-demand-and-its-implications-for-feedstuffs-imports/

Primicias Rurales

Fuente: Bolsa de Comercio de Rosario