1) La fuerte demanda externa ha impulsado la comercialización de maíz, que ya se encuentra en línea con el promedio

Teniendo en cuenta los datos provisorios de la agencia marítima NABSA, durante octubre se habrían embarcado 2,8 Mt de maíz, duplicando el nivel del año pasado y marcando un excelente número de embarques para el mes, siendo que solo en dos ocasiones se habrían exportado más toneladas de maíz durante un octubre, en el 2019 y 2021.

El excelente dato de octubre se corrobora con la fortaleza de las condiciones FOB por maíz argentino. Actualmente por maíz de exportación se negocian primas hasta 30% positivas con respecto a Chicago, siendo que habría que irse hasta enero del 2021 para encontrar valores comparables. Así, más allá de que durante el mes el contrato de maíz en CBOT haya retrocedido 3%, las cotizaciones FOB se mantuvieron por encima de septiembre, sin bajar de los USD 200/t y llegando hasta los USD 211/t.

Ello se traslada directamente hacia el mercado local, donde las ofertas de compra por maíz se siguen buscando para el tramo entre noviembre y diciembre, con una pizarra que se mantuvo en torno a los ARS 180.000/t durante octubre, nunca bajando de los ARS 177.000/t. A demás, al mismo tiempo, las cotizaciones de los dólares financieros han retrocedido un 6%, dejando la brecha entre el tipo de cambio oficial y del contado con liquidación en un 17%, valor más bajo desde el salto discreto de diciembre del 2023 y luego de ello el más bajo desde el 2019. Así, expresado al tipo de cambio financiero, la pizarra por maíz ha llegado a valores máximos de todo el año.

A tono con ello, el ritmo de compromisos durante el mes mantuvo la intensidad, llegándose a operar entre contratos y fijaciones 1,8 Mt hasta el 23/10. En el cuadro general, las compras totales de la campaña ascienden a 35,4 Mt entrando dentro del promedio de los últimos años.

Dejando de aquí hasta la cosecha de la nueva campaña el 31% de la oferta total por comprometer, completamente alineado con el promedio.

En un escenario productivo adverso, con una caída interanual de la intención de siembra que podría llegar hasta el 50% en la región núcleo (ver GEA-BCR), la evolución de los stocks que pasarían para la campaña siguiente, así como la dinámica de la población de la chicharrita del maíz deberán seguirse de cerca, para comenzar a proyectar el nivel de oferta total que contaremos en la 2024/25.

Por lo pronto, el último informe de la “Red Nacional de Monitoreo Dalbulu maidis” trae buenas noticias, incrementándose el número de delegaciones sin observaciones, y siendo que, en cuatro de las cinco regiones argentinas monitoreadas, las observaciones de trampas con más de 5 adultos fueron nulas, mejorando con respecto al último informe. Sin embargo, la región del NOA aún cuenta con mayor presencia de la chicharrita, inclusive incrementando las observaciones entre informes.

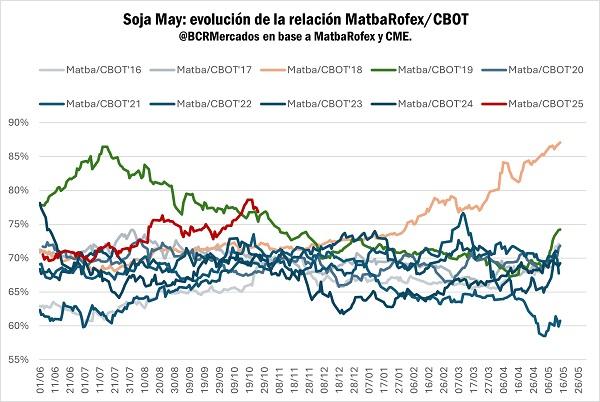

2) La relación entre los futuros de soja argentinos y norteamericanos, en su valor más alto

Durante la semana del 23/10 las compras en el mercado local llegaron hasta las 717.000 toneladas de soja, el mejor ritmo semanal de operaciones en siete semanas, impulsados por la pizarra que llegó a superar los ARS 310.000/t tornándose más atractiva la venta.

Sin embargo, el cuadro general de la campaña sigue mostrando una moderada reserva comercial y las compras totales ascienden a 31 Mt, el 62% de la producción y 12 p.p. por detrás del promedio. Complementando con la oferta local, según los datos preliminares de SENASA, se habrían importado durante octubre 658.000 toneladas de soja, 41% que durante el mismo mes el año pasado.

Durante la última semana, los compradores continuaron con la búsqueda de mercadería sobre el segmento contractual y las cotizaciones promedio que se barajaron rondaron los ARS 300.00/t, marcando un retroceso de 3% entre semanas, siguiendo la tendencia de Chicago.

Sin embargo, es en el término donde la posición para nueva cosecha trae novedades. En el visor de precios de MatbaRofex, el contrato a cosecha en mayo 2025 ajusta en USD 287/t, casi que al 80% de lo que cotiza un contrato en CBOT, llegando a niveles históricamente elevados para la fecha.

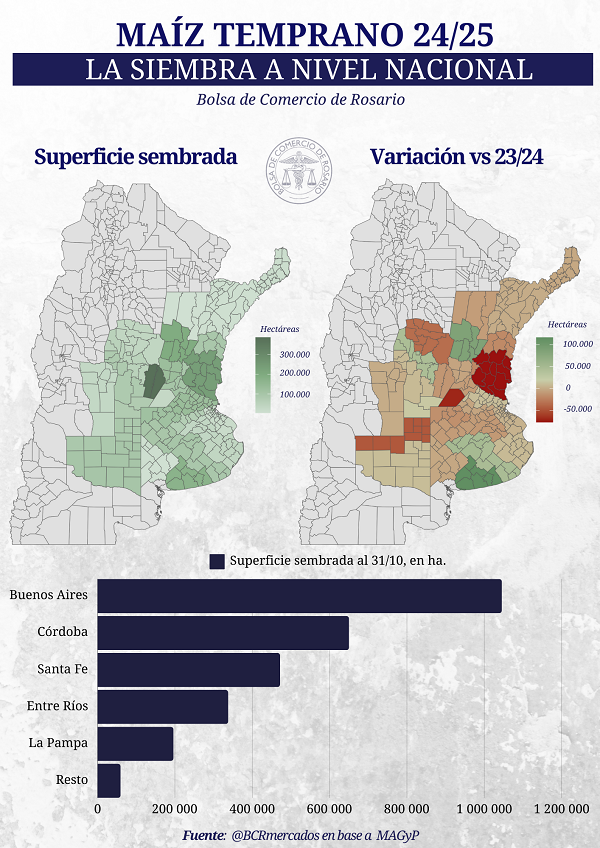

3) Al 31 de octubre se avanzó con la siembra del 29% de la superficie nacional objetivo en maíz

Este año la Chicharrita del maíz se “comió” 10 Mt, dejando enormes pérdidas para los productores argentinos. En consecuencia, los planteos tardíos para la 2024/25 se veían con recelo, y muchos buscaban evitar la siembra en verano y focalizar las implantaciones tempranas. Sin embargo, la falta de precipitaciones durante agosto y septiembre dejaron suelos con insuficiente nivel de agua útil como para avanzar con las labores, retrasando el inico de la siembra.

Finalmente octubre trajo alivio, con precipitaciones por encima de lo normal, mejorando significativamente las condiciones de los campos para avanzar con las implantaciones, aunque lamentablemente la ventana de siembra del temprano ya se encontraba pronta a cerrarse cuando el escenario agronómico se tornó positivo, dejando una importante superficie sin implantar.

Sin embargo, el arduo trabajo para anvazar en las labores lo más rápido posible ha dejado huella sobre el avence de la siembra a nivel nacional, habiéndose implantado ya el 29% de la superficie objetivo total.

Estableciendo una línea de corte al 31/10, podríamos inferir que para la próxima campaña contaremos con 2,7 Mha de maíz temprano a nivel nacional, 2,3% más que la campaña pasada, principalmente concentrado sobre la franja central de Buenos Aires, el sur-este de Córdoba y el centro de Santa Fe.

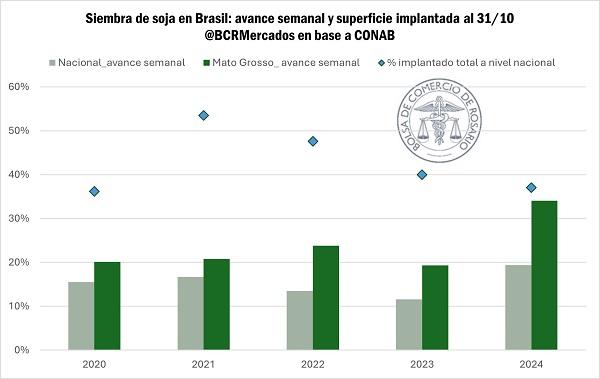

4) El avance de la siembra en Brasil profundiza los sentimientos bajistas en el mercado internacional

Según las proyecciones oficiales de la agencia nacional de suministros brasilera, CONAB, el gigante sudamericano implantaría 47,3 Mha con soja durante esta campaña y las cifras preliminares de producción se esperan en 166 Mt, récord absoluto para los cariocas. La mitad de los campos sembrados se encontrarían sobre la región del centro-oeste brasilero y concentrando el 30% de la superficie nacional sobre un solo estado, Mato Grosso, principal región productiva.

Sin embargo, la sequía persistente sobre la región, fruto de un agosto y septiembre muy secos, con niveles de precipitaciones acumuladas significativamente por debajo de parámetros normales, dejaron bajos porcentajes de humedad sobre los suelos de los campos occidentales impidiendo el avance de la siembra que debería haber explotado desde inicios de octubre.

En respuesta a ello, los mercados internacionales reaccionaron frente al contexto sudamericano y las cotizaciones habían llegado a máximos desde junio pasado en Chicago.

Sin embargo, junto con octubre llegaron las lluvias, y durante el mes se acumularon 112 mm sobre el centro-oeste de Brasil lo que permitió avanzar rápidamente con la siembra durante la segunda quincena de octubre. Así, casi que, al unísono, durante la última semana los productores de Mato Grosso avanzaron sobre 34% de la superficie objetivo y a nivel nacional ya se habría alcanzado el 37% del área estimada, avance considerable teniendo en cuenta que quince días atrás solo se había logrado sembrar el 9% del área.

La concentración de la siembra sobre un período corto de tiempo, en la principal región productiva, puede aparejar consecuencias significativas en los precios a la hora de la cosecha, ya que, de no mediar situaciones extraordinarias, la oferta se levantaría simultáneamente implicando posibles complicaciones logísticas más allá de la común presión de cosecha, descontando primas más negativas sobre las cotizaciones.

Por lo pronto, a nivel internacional, las lluvias sobre Sudamérica habrían disipado la incertidumbre en torno a la oferta y el mercado vuelve a descontar en precios los elevados suministros de soja que se esperan para la campaña 2024/25. Desde octubre, las cotizaciones por el contrato con mayor volumen por soja en Chicago han retrocedido 6% volviendo a codearse con niveles mínimos en más de cuatro años.

Primicias Rurales

Fuente: Informativo Semanal de la BCR