Rosario, 27 noviembre (PR/23) — La campaña de trigo 2023/24 ya comenzó con complicaciones desde las gateras. Luego de la histórica sequía del verano pasado, el otoño dejó lluvias muy por debajo de lo normal, afectando seriamente la humedad disponible para avanzar con las siembras con normalidad.

Es por ello que las coberturas en la nueva campaña cayeron 7% i.a. y se terminaron sembrando 5,4 millones de hectáreas (Mha) a nivel nacional, 400.000 hectáreas menos que el año anterior y muy lejos del récord de 20 años de la 2021/22 de 6,9 Mha.

No conforme con ello, el patrón climático seco se sostuvo durante prácticamente todo el segundo semestre del año, por lo que los cultivos se desarrollaron en un ambiente desfavorable. Y, para colmo de males, las heladas tardías ocurridas en algunas regiones en los últimos días terminaron afectando severamente a la producción triguera argentina en varias áreas. Por tal motivo, la estimación nacional de GEA-BCR para el cereal se sitúa en 13,5 Mt, lejos de las 17 Mt que se pensaban obtener en un escenario normal a inicios de las siembras.

En base a estos números de producción, queda el interrogante de cuántas divisas puede generar la nueva cosecha del cereal por la exportación de grano. Se proyecta que el volumen total exportado en la nueva campaña pueda alcanzar 8,7 millones de toneladas (Mt).

Si bien el número de producción no deja un balance tan holgado, la oferta total es apuntalada por un abultado carry de grano entre campañas ya que la exportación de trigo en la 2022/23 resultó considerablemente inferior a lo que se anticipaba a inicios de la campaña: 3,2 Mt exportadas vs. 6,5 Mt proyectadas a exportar a comienzos del ciclo. Esto trajo alivio a los stocks finales de la campaña 2022/23, que se estiman en 4,3 Mt, un máximo en 8 años.

El tema fue que Argentina, con los problemas productivos que tuvo por la sequía, se encontró fuera de mercado durante prácticamente todo el ciclo con precios muy por encima de los de sus principales competidores.

De esta manera, a pesar de la magra producción triguera 2023/24, las exportaciones se recuperarían para alcanzar los mencionados 8,7 Mt. Si bien este número queda lejos de los más de 12 Mt que Argentina exportó, en promedio, en los 5 años previos (2017-2022), queda muy por encima de los 3,2 Mt enviados al exterior en el ciclo que finaliza.

En base a esta proyección de volumen total a exportar en el nuevo ciclo y a los precios FOB vigentes para embarque durante el próximo año, se estima que el cereal está en condiciones de aportar US$ 2.240 millones por el grano enviado al exterior, más del doble del aporte generado en la 2022/23 y un monto similar al aporte realizado entre la 2016/17 y la 2020/21.

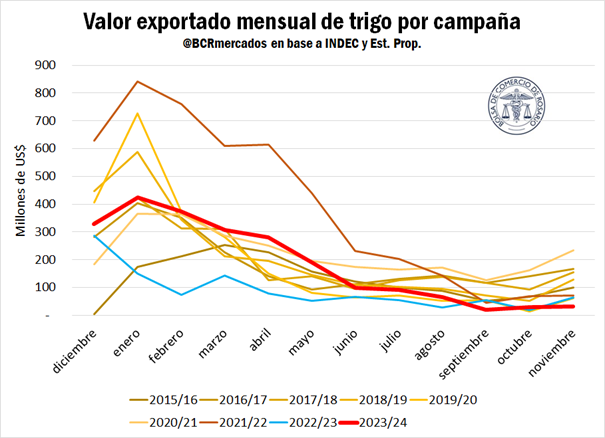

Por otra parte, ante la escasez de reservas que hoy presenta el BCRA, mucho se ha hablado del “puente” que puede tender la fina (el trigo en particular) hasta que comiencen a ingresar los dólares de la nueva cosecha gruesa en abril-mayo del próximo año. En el siguiente gráfico se presenta el valor exportado mensual de trigo por campaña y la proyección para la 2023/24.

Tal como se puede ver, de diciembre a abril los valores exportados se proyectan entre 300 y 400 millones de dólares por mes, alcanzando un acumulado de US$ 1.400 millones en los primeros 4 meses de campaña. Si bien estos montos se encuentran lejos de los valores exportados en algunas campañas anteriores, como la 2021/22, se encuentran en línea con el promedio de la última década. Cabe aclarar que este es un escenario de comercialización normal por parte de los productores.

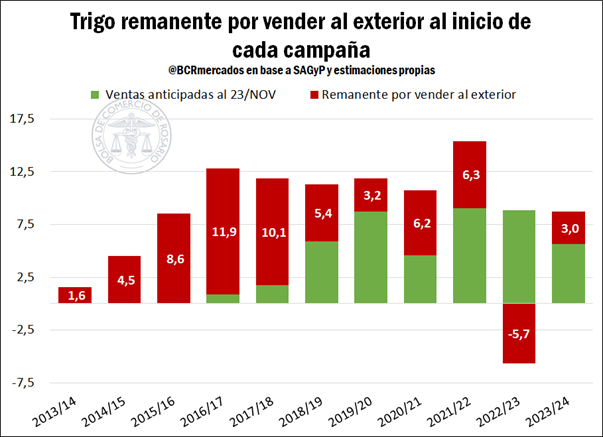

Finalmente, un aspecto que vale la pena aclarar es que buena parte del trigo ya se encuentra vendido al exterior, producto del “rolleo” de DJVE que se habilitó luego del traspié que sufrió la campaña 2022/23. Esto no implica que ya se hayan cobrado esas exportaciones, o que ya hayan ingresado las divisas al país, pero si que buena parte del trigo 2023/24 ya se ha comprometido y además ha pagado derechos de exportación.

En el siguiente gráfico se muestran las ventas al exterior de trigo al inicio de cada campaña (23/11 de cada año) y el remanente por vender sobre el total exportado/proyectado a exportar. Para la 2022/23, las ventas totales suman 8,9 Mt, mientras que las exportaciones efectivas de la campaña se estiman en 3,2 Mt. De esta manera, hay un total de 5,7 Mt que fueron declaradas para vender al exterior durante el ciclo que finaliza, pero serán exportadas en la nueva campaña. Aún no se registran DJVE de trigo 2023/24 a la fecha (sólo hay ventas muy incipientes de harina y subproductos anotadas en la semana en curso) pero por el rolleo de la campaña anterior, de las 8,7 Mt proyectadas a exportar en la 2023/24, sólo restan vender 3 Mt.

Una consecuencia directa de esto es que el aporte en materia de retenciones por parte del trigo, bajo el supuesto que las condiciones actuales se mantienen durante el próximo ciclo, resultará inferior al aporte de años previos, ya que sólo se cobraran derechos de exportación sobre esas 3 Mt que restan venderse al exterior. A la fecha, en base a los precios FOB vigentes, el aporte por retenciones de ese remanente por vender al exterior sumaría US$ 94 millones.

Primicias Rurales

Fuente: BCR Informativo Semanal