Rosario, viernes 2 agosto (PR/24) — Este miércoles se publicó el primero de una serie de reportes mensuales que estarán disponibles en forma abierta y sin costo para toda la comunidad interesada en el desempeño de la actividad económica argentina, y sus perspectivas a mediano plazo, disponibles en la web de Centro de Investigación del Ciclo Económico: www.cicec.ar.

A su vez, en la mencionada web se encontrará disponible una amplia base de datos económicos que abarcan desde series macro de finanzas públicas y mercados financieros, comercio exterior, precios y empleo, a indicadores micro de actividad sectorial, industria, construcción, agro, etc.

Informe completo:

Se interrumpió la recesión en el segundo trimestre

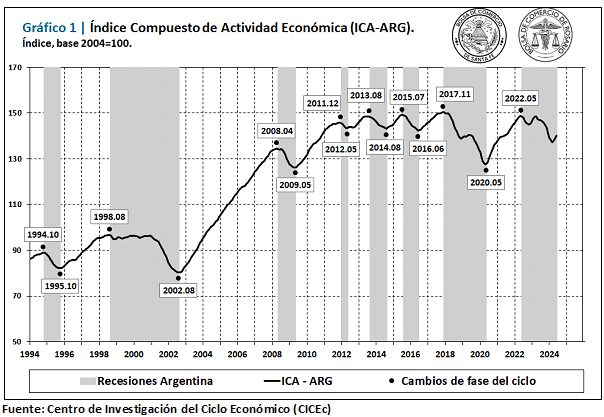

La economía argentina se encuentra en una recesión que se extiende ya por 25 meses, durante la cual acumula un 5,8% de caída en la actividad económica desde el pico registrado en mayo de 2022. Además, si consideramos el valor mínimo del periodo en marzo de 2024, de pico a valle la caída es del 7,2%. Estos valores la ubican como la tercera fase recesiva más extensa en tiempo y la cuarta más pronunciada desde 1994 a la fecha2.

En este complejo contexto, comienzan a observarse algunos valores positivos: el Índice Compuesto Coincidente de Actividad (ICA-ARG), tuvo una variación mensual del 0,8% en junio, configurando un segundo trimestre donde la recuperación acumulada fue de 2,1%. Sin embargo, la tasa de cambio interanual continúa en terreno negativo, -4,7%, aunque mermó en los últimos meses, luego de llegar a -7,5% en marzo pasado.

En el Gráfico 1 se muestra la evolución del ICA-ARG mensual de Argentina, con base en el año 2004, desde enero de 1994 hasta junio de 2024. Las zonas grises representan los periodos recesivos.

1. Indicadores del ciclo económico argentino

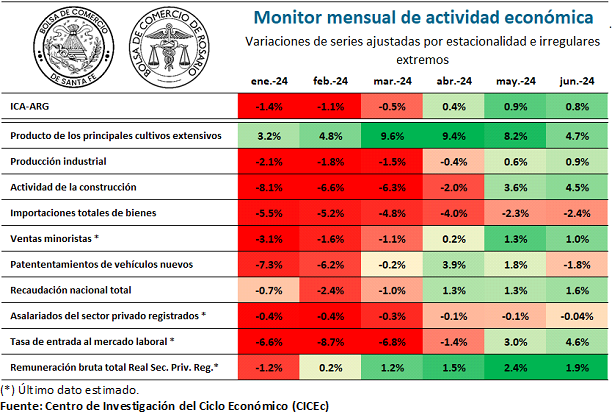

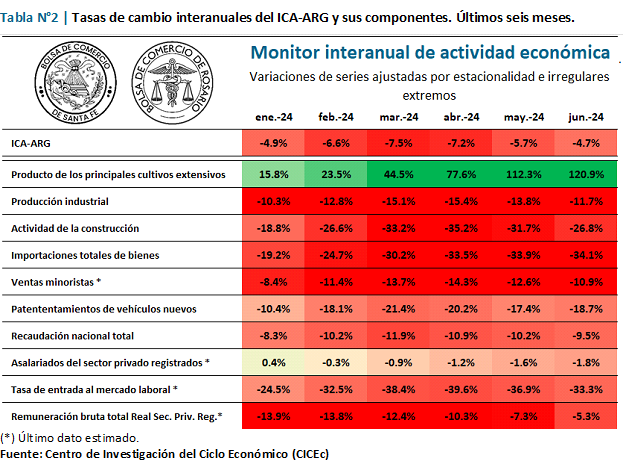

El ICA-ARG sintetiza información comparable de diez indicadores económicos que abarcan amplios sectores de actividad y tienen una naturaleza de series coincidentes, a saber: (1) producto de los principales cultivos extensivos, (2) producción industrial, (3) actividad de la construcción, (4) importaciones totales de bienes, (5) ventas minoristas, (6) patentamientos de vehículos nuevos, (7) recaudación nacional total, (8) asalariados del sector privado registrado, (9) tasa de entrada al mercado laboral, (10) remuneración bruta total real (sector privado registrado). Todas las series mencionadas en el informe fueron filtradas por estacionalidad y valores irregulares extremos; las series nominales, además, fueron previamente expresadas en términos reales. Las variaciones mensuales de los últimos meses de estos indicadores se presentan en la Tabla 1, mientras que la Tabla 2 presenta los datos correspondientes a las variaciones interanuales. La tonalidad de colores en las tablas refiere a la intensidad de las variaciones de cada serie, respecto a la variación máxima y mínima correspondiente al ciclo previo específico de cada una de ellas.

Al analizar la Tabla 1, se observa que, para junio de 2024, siete de los diez indicadores registraron variaciones mensuales positivas, acumulando al menos dos meses consecutivos de incremento. En la Tabla 2, en cambio, se observa un panorama menos alentador, ya que sólo una de las series muestra un desempeño positivo respecto a igual mes del año pasado, el producto del agro.

La recuperación del sector agrícola, luego de la última sequía, se ve reflejado en las tasas positivas de la serie del producto de los principales cultivos extensivos de Argentina, que se incrementó un 4,7% en junio. Su variación interanual se ubica en un 120,9%, frente a una base de comparación (junio de 2023) cuyo valor constituyó el mínimo de los últimos 25 años. Así, la campaña agrícola 2023/24 se encuentra en torno al promedio de los años anteriores, luego de la atípica campaña 2022/23.

Un panorama diferente muestra la producción industrial, donde se observan los primeros datos positivos, con una variación mensual del 0,9% en junio. En la comparación respecto a igual mes del año pasado, la caída fue del 11,7%, habiendo aminorado en los últimos dos meses, luego de alcanzar en abril la tasa de cambio interanual negativa más pronunciada desde 1990 para esta serie.

La actividad de la construcción, por su parte, evidenció en junio su segunda variación mensual positiva consecutiva, con 4,5%, luego de 12 meses consecutivos de variaciones negativas. Sin embargo, la tasa de cambio interanual continúa reflejando la importante merma del sector en el último año (-26,8%), principalmente relacionado con el freno a la obra pública. En efecto, el nivel de la serie se encuentra en mínimos desde 2006, sólo superado por el shock de la pandemia.

La serie de importaciones totales de bienes se ubica entre las que continúan en caída, con una variación mensual en junio del -2,4%, acumulando 14 meses de tasas mensuales negativas consecutivas. En efecto, sigue profundizando la merma interanual, que fue de -34,1% el último mes. El nivel de esta serie se ubica en valores comparables a la recesión 2008-2009 y al periodo de pandemia. Ello permitió una balanza comercial mensual en torno a máximos desde 2002, comparable sólo con lo observado a fines de 2019 y mediados de 2009, a pesar que el valor de las exportaciones se encuentra en un entorno similar al del periodo 2015-2018, muy por debajo de lo observado en la primera mitad de 2022.3

La serie de ventas minoristas refleja, en sus variaciones interanuales, la caída más importante desde la crisis 2001-2002, siendo el nivel de junio un 10,9% menor al de igual mes del año pasado. En las variaciones mensuales, en cambio, se observa una recuperación del 1,0% en junio, acumulando tres meses positivos, lo que se encuentra en línea con la incipiente recuperación de los salarios.

La serie correspondiente al patentamiento de vehículos nuevos tuvo una nueva caída en junio, luego de haber presentado tasas positivas en abril y mayo. La variación mensual fue del -1,8%, mientras que la variación interanual continúa en terreno considerablemente negativo, con un valor de -18,7%.

Otro de los datos positivos lo aporta la recaudación total del gobierno nacional, que muestra una suba del 1,6% en junio y ya cumula tres meses consecutivos de recuperación (acumuló una suba de 4,3% en el segundo trimestre). La comparación con igual mes del año pasado arroja un valor de -9,5%, que refleja un leve aminoramiento de la caída respecto a los meses previos.

El mercado laboral, por su parte, continúa en un proceso de deterioro. El número de asalariados privados registrados tuvo una variación mensual casi nula, del -0,04%, ubicándose en un nivel 1,8% menor a junio de 2023. Comparando el nivel actual de la serie con su máximo previo, ocurrido en agosto de 2023, se destaca una caída de los empleados privados registrados de alrededor de 130 mil puestos de trabajo.

La tasa de entrada al mercado laboral presenta dos meses de recuperación en mayo y junio y se ubicó en un nivel de 1,4% el último mes. Sin embargo, esta leve recuperación se da partiendo de un nivel de la serie equivalente al periodo más duro del confinamiento por el COVID-19 y a la crisis 2001/02. En junio la variación de la serie fue de 4,6%, aunque que en la comparación interanual se retrajo un 33,3%.

Por el lado de la remuneración bruta total de los empleados privados registrados, en cambio, los números comenzaron a revertirse, en línea con la desaceleración de la inflación en los últimos meses. Esta acumula cinco meses de incipiente recuperación (+7,5% en ese periodo), siendo la variación de junio del 1,9%, pero ubicándose aún un 5,3% por debajo del valor de junio de 2023. A su vez, debe destacarse que el nivel de la serie se encuentra en mínimos desde 2006.

2. Síntesis y perspectivas

El detalle presentado previamente pone en evidencia una situación económica compleja. En este sentido es de destacar la caída interanual que registra el ICA-ARG durante junio de 2024, -4,7%. Ello refleja una atenuación de la caída en los últimos meses, pero debe destacarse que las tasas interanuales alcanzaron niveles negativos sólo superados por la crisis 1998-2002 y la cuarentena por el COVID 19, si contemplamos desde 1994. En cuanto a los indicadores que componen el índice coincidente, se comienzan a ver valores positivos en casi todos los sectores, pero partiendo de niveles muy deprimidos de las series. En efecto, el índice de difusión de series coincidentes, que mide el porcentaje de series que contribuyeron positivamente al indicador en los últimos seis meses, se encuentra en torno al 40,0%, luego de alcanzar un mínimo del 13,1% en enero.

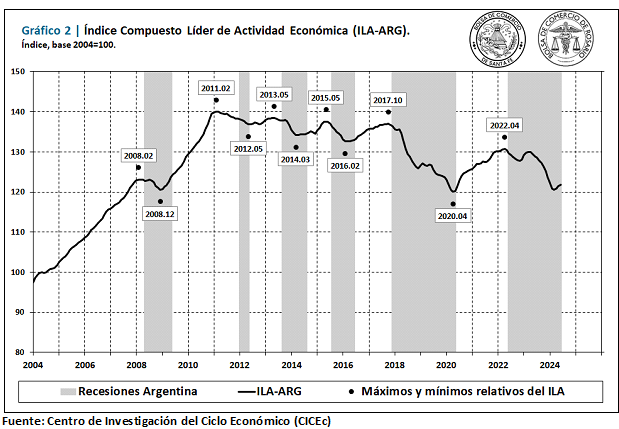

En cuanto a las perspectivas, presentamos el Índice Compuesto Líder de Actividad Económica de Argentina (ILA-ARG), también construido por el CICEc, que tiene como objetivo anticipar los cambios en el ciclo económico medido por el ICA-ARG. En el gráfico se presenta el indicador líder superpuesto sobre las recesiones argentinas (zonas grises) y se aprecia cómo el ILA-ARG presenta máximos y mínimos con anticipación al inicio y final de las zonas grises, respectivamente.

Este indicador ha reportado tres variaciones mensuales positivas consecutivas desde abril, luego de once tasas mensuales negativas contiguas. No obstante, se remarca que la tasa de cambio mensual del indicador aminoró su mejoría, arrojando un valor de 0,2% en el mes de junio frente al 0,5% obtenido en mayo. Además, para corroborar un punto de giro que dé inicio a una fase de crecimiento, es condición necesaria que se registren al menos dos trimestres de variaciones positivas.

Por otra parte, un dato a destacar es que ocho de las doce series que sintetiza el indicador tuvieron desempeño positivo en el último mes, mientras que el índice de difusión de series líderes se ubicó en el 54,5% en junio, luego de tocar un mínimo de casi 20% en enero de este año.

Sin embargo, las variaciones interanuales del ILA-ARG, así como también las Variaciones Anuales Suavizadas de 6 meses (VAS-6)4, todavía se encuentran en terreno negativo, lejos de los valores críticos que permitirían corroborar un punto de giro cercano. En síntesis, si bien se encuentran algunas señales positivas, todavía son demasiado incipientes para afirmar que estamos en presencia de un valle de la actividad y, con ello, el final de la recesión.

Nota metodológica5

El Índice Compuesto de Actividad Económica de Argentina (ICA-ARG) brinda información mensual de la evolución de la actividad económica del país, considerando mediciones de diversas variables que son significativa y consistentemente coincidentes con el ciclo económico argentino. La información que brinda el índice es de alta calidad, apoyada en un detallado análisis de cada variable, y en un marco metodológico que permite sintetizar la evolución conjunta de diez indicadores representativos de la economía nacional. Dichos indicadores fueron seleccionados de acuerdo al abordaje de los denominados leading economic indicators del National Bureau of Economic Research6 (NBER) y de The Conference Board7 (TCB) de EEUU, y en base a la adaptación metodológica desarrollada entre 1994 y 2016 por el Dr. Juan Mario Jorrat8 en la Universidad Nacional de Tucumán para el estudio de los ciclos económicos de Argentina.

A lo largo del tiempo, el indicador mensual de actividad económica presenta fases de crecimiento (expansiones), alcanzando valores máximos en meses determinados (picos), alternada por fases de contracción (recesiones), hasta alcanzar una magnitud mínima (valles). Los picos y valles se denominan puntos de giro porque señalan los inicios de las fases recesivas y expansivas, respectivamente, cuya sucesión constituye el ciclo económico de la economía argentina. Ver Gráfico 1.

También se incluirá información relativa al Índice Compuesto Líder de Actividad Económica de Argentina (ILA-ARG), que tiene como objetivo anticipar los cambios en el ciclo económico medido por el ICA-ARG. Con similar metodología que utiliza el ICA-ARG, el indicador líder sintetiza información de doce series de tiempo económicas que, de manera consistente, constituyen indicadores anticipados del ciclo económico argentino.

1 Las Bolsas de Comercio de Santa Fe y Rosario se asociaron para crear el Centro de Investigación del Ciclo Económico (CICEc), cuyo objetivo es analizar el ciclo económico argentino para determinar si la economía se encuentra en una etapa expansiva o recesiva mediante la elaboración de un Índice Compuesto Coincidente de Actividad Económica (ICA-ARG) y un Índice Compuesto Líder de Actividad Económica (ILA-ARG)

2 Desde 1990 se observaron 8 recesiones (incluyendo la actual en curso). Las siete recesiones previas presentaron una duración promedio de 19 meses, con una amplitud media (caída total de la recesión, entre el pico y el valle) del -8,0%.

3 Este análisis se refiere a series medidas en dólares constantes de 2004 y filtradas por estacionalidad y valores extremos.

4 Es la variación entre el valor de un mes y el promedio de los 12 meses anteriores, expresado como tasa anual.

5 La metodología completa del ICA-ARG e ILA-ARG está disponible en https://cicec.ar/sites/default/files/2024-07/Metodolog%C3%ADa.pdf

6https://www.nber.org/

7https://www.conference-board.org/us/

8 Profesor Consulto de la Universidad Nacional de Tucumán y Premio Konex al Análisis Económico Aplicado.

Primicias Rurales

Fuente: Bolsa de Comercio de Rosario (BCR)