La Bolsa de Comercio de Rosario valoró que se dieron mejoras “significativas” pese a un contexto productivo adverso. Además, destacó que hay reactivación en las ventas del trigo “nuevo”.

Al menos así lo interpreta la Bolsa de Comercio de Rosario, que analizó el movimiento de precios ocurrido en los mercados internacionales en las últimas semanas, donde se detectó un cambio de tendencia: la curva comenzó a ir hacia arriba.

Luego de llegar a mínimos de cuatro años, las cotizaciones por trigo en Chicago han repuntado desde el piso de agosto, para marcar ganancias del 18% entre el 27/8 y la actualidad”, resumió la entidad en su informativo semanal.

Además, aseguró que la tendencia “se ha intensificado durante las últimas ruedas, de la mano de los conflictos geopolíticos que aportan su condimento a las cotizaciones”.

LOS VAIVENES DE PRECIO DEL TRIGO

Uno de los ejes es el recorte productivo en una zona importante para la producción triguera como lo es el Mar Negro. Allí se espera un caudal productivo de al menos un 13% menor.

“Aquellas heladas tardías en mayo sobre el sur de Rusia que afectaron al trigo de invierno, seguido luego de faltas de lluvias y elevadas temperaturas hacia los meses de junio y julio han implicado un recorte de casi 10 millones de toneladas (Mtn) para las estimaciones productivas del cereal ruso”, calificaron.

Además, según el último boletín del monitor agrícola de la Unión Europea, los rusos contarían con 83 millones de toneladas de trigo. Eso, aseguran, es un 11% por detrás del año pasado. Y para colmo de males allí, el avance de la siembra es el más lento en los últimos 11 años.

Además, según el último boletín del monitor agrícola de la Unión Europea, los rusos contarían con 83 millones de toneladas de trigo. Eso, aseguran, es un 11% por detrás del año pasado. Y para colmo de males allí, el avance de la siembra es el más lento en los últimos 11 años.

“Los campos rusos aún siguen muy castigados, y la falta de lluvias explicaría en gran parte el lento avance de la siembra de invierno. En este sentido, sobre el sur-oeste de Rusia, entre el Mar Negro y el Mar Caspio, donde se concentra la producción de trigo de invierno, la cantidad de milímetros de agua acumulados desde agosto se encuentra 64% por debajo de los esquemas normales de lluvia rusos”, explicaron los economistas de la BCR, Matías Contardi y Emilce Terré, autores del informe.

En Ucrania, el otro gran jugador triguero de la zona, el recorte es incluso más significativo y se cosechará solo 22,6 Mt de trigo.

“Es un 18% abajo del promedio y de la campaña pasada”, precisaron. En tanto que el resto de Europa no acompaña en términos productivos, y las excesivas lluvias han afectado severamente la producción francesa donde se verían severas caídas en rindes y “una de sus peores cosechas en cuarenta años”.

EL TRIGO DEL SUR

En tanto, por el lado de Argentina y Brasil, la región las lluvias han escaseado y los niveles de humedad sobre los suelos son un gran dolor de cabeza.

Para la BCR, además, en la Argentina, la falta de milímetros durante el mes de septiembre “agudizó el problema: más del 30% de la superficie sembrada a nivel nacional se encuentra en condiciones regulares a malas”.

“Sobre la región núcleo el 64% de los campos se encuentran en condiciones de sequía al entrar en la primavera”, calificaron.

Por eso se resignaron ante el pronóstico productivo y los especialistas ya hablan de que las 20,5 Mt de trigo esperadas para la 2024/25 argentina “parecen estar cada vez más lejos”.

¿Qué pasa en el otro productor del Hemisferio Sur; es decir, Australia? Sufre también por la falta de lluvias, aunque con la combinación de heladas agronómicas sobre el centro sur y sureste del país que dañaron el trigo en pleno desarrollo.

¿Qué pasa en el otro productor del Hemisferio Sur; es decir, Australia? Sufre también por la falta de lluvias, aunque con la combinación de heladas agronómicas sobre el centro sur y sureste del país que dañaron el trigo en pleno desarrollo.

“Hace tan solo un mes las perspectivas indicaban que la cosecha australiana iba a superar las 31 millones de toneladas, pero las adversidades climáticas recortan las proyecciones al rango de 27 a 29 millones”, según analistas privados”, revlaron Contardi y Terré.

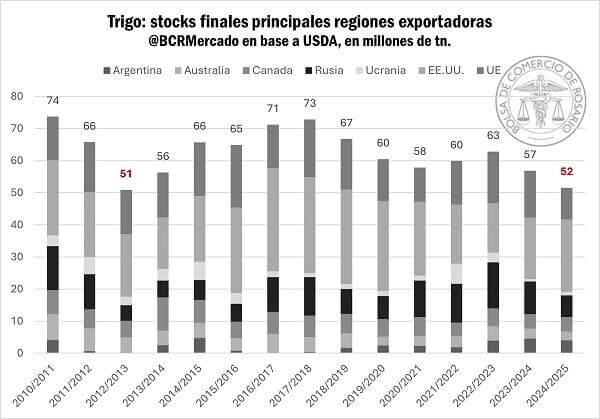

El análisis de Contardi y Terré es que los stocks finales serían “los más bajos en 12 años” para la región de acuerdo a las proyecciones del USDA.

EL IMPACTO EN EL “TRIGO NUEVO” LOCAL

Así, este panorama genera señales positivas para los productores y exportadores argentinos y de la región, con más incentivos para los compromisos de la nueva campaña.

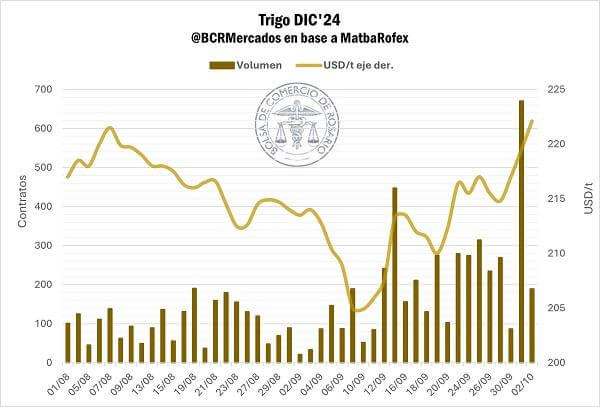

La semana pasada la operatoria de trigo a entregar a partir de diciembre se disparó: se operó el triple de toneladas de las que se venían anotando diariamente, en un rango de precios entre U$S 215 y U$S 217 la tonelada.

“En el transcurso de la semana, con las mejoras en Chicago, empezaron a verse contratos con precios que llegaban a superar el umbral de los U$S 220, despertando aún más el atractivo para el mercado interno”, apuntaron.

A su vez el valor de los futuros en MatbaRofex concatenaron tres jornadas consecutivas al alza, para llegar a marcar el volumen operado más importante para el mes de octubre en un contrato de trigo nuevo de su historia, cuando DIC’24 ajustó en USD 219,5/t.

De ese modo, la operatoria en el término por trigo llegó a marcar “un nuevo hito”, según señalaron. Se trata de 6.219 contratos, con los que el interés abierto de trigo a diciembre llegó a su pico máximo y superó inclusive al del año 2022.

De ese modo, la operatoria en el término por trigo llegó a marcar “un nuevo hito”, según señalaron. Se trata de 6.219 contratos, con los que el interés abierto de trigo a diciembre llegó a su pico máximo y superó inclusive al del año 2022.

EL TRIGO Y EL MERCADO INTERNO

La demanda de la industria alimenticia para el uso de trigo para fines comerciales en el mercado interno es otro de los factores de peso en la cadena triguera.

“Otro de los atractivos para los compromisos de mercadería hacia el mes de diciembre es la debilidad de la demanda interna por trigo disponible, que se refleja en un precio pizarra que no levanta demasiado interés”, explicaron.

“Aún los compromisos de trigo 2023/24 permanecen muy rezagados con relación al promedio. Si bien el sector molinero ha venido originando al ritmo habitual, inclusive acelerando el nivel de molienda durante el último mes el ajuste comercial viene de la mano del sector exportador”, plantearon.

Por eso señalaron que las compras del sector corren “un 16% por detrás del promedio de los últimos cinco años”.

En la comparativa entre la campaña 2017/18 y la 2021/22, la exportación solía comprar el 73% de la oferta total de trigo, y nunca menos del 69% de la misma, cuando ahora “habría originado el 57%”.

En consecuencia, la demanda por el cereal sobre el mercado interno se ha visto muy debilitada, explicando en parte el hecho de que aún reste comprometer 5,5 millones de toneladas de trigo, 20 puntos porcentuales arriba del promedio y la proporción más grande en los últimos 10 años.

SE REGISTRARON VENTAS EXTERNAS PARA LA CAMPAÑA ACTUAL

Por último, la BCR también indicó que gracias a las mejores condiciones internacionales, el FOB por trigo en diciembre llegó a negociarse por encima de los U$S 232 la tonelada.

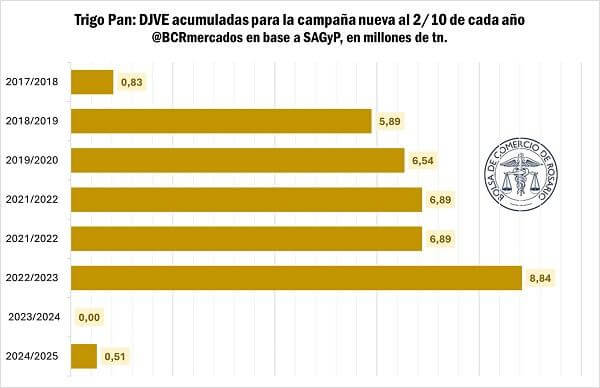

“A contramano de los últimos años, las registraciones de declaraciones juradas de ventas al exterior (DJVE) no habían aparecido, cuando en promedio ya se anotaban más de cinco millones de toneladas a esta altura. Finalmente, durante el miércoles se hicieron las primeras registraciones, con 60.000 toneladas a embarcar a partir de diciembre, 250.000 toneladas desde febrero y 200.000 toneladas desde marzo”, puntualizaron.

Y cerraron: “Todos los registros fueron con opción de 360 días, lo que implica que, desde el mes de inicio de embarque, el calendario para cumplir con las exportaciones se extiende durante todo un año”.

Primicias Rurales

Fuente: infocampo.com.ar